税金編「令和5年税制改正」

参考 財務省作成「令和5年度税制改正の概要」

財務省作成パンフレット「令和5年度税制改正」

所得税関係

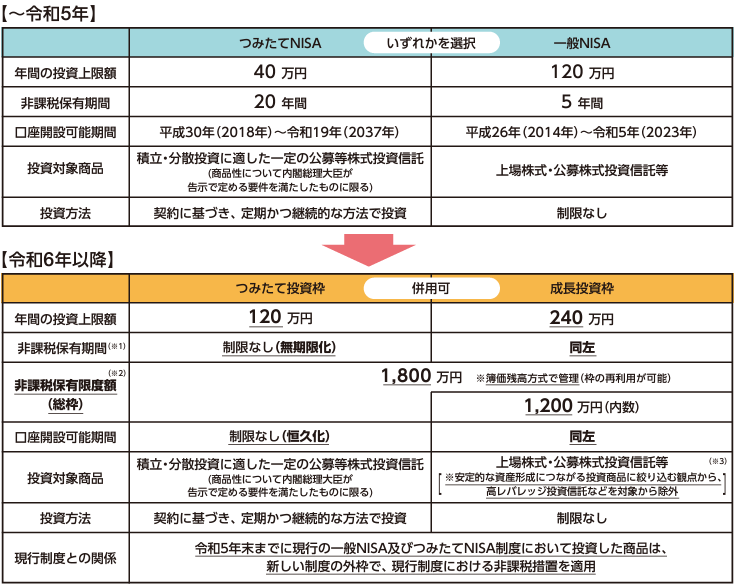

〇NISAの抜本的拡充・恒久化(令和6年1月1日以後の投資分から適用)

- 1.「資産所得倍増」「貯蓄から投資へ」の観点から、NISA制度について、非課税保有期間を無期限化するとともに、口座開設可能期間については期限を設けず、恒久的な措置とします。

- 2.一定の投資信託を対象とする長期・積立・分散投資の枠(「つみたて投資枠」)については、年間投資上限額を120万円に拡充します。

- 3.上場株式への投資が可能な現行の一般NISAの役割を引き継ぐ「成長投資枠」を設けることとし、「成長投資枠」については、年間投資上限額を240万円に拡充するとともに、「つみたて投資枠」との併用を可能とします。

- 4.非課税保有限度額を新たに設定した上で、1,800万円とし、「成長投資枠」については、その内数として1,200万円とします。

<個人所得課税>

- (※1)非課税保有期間の無期限化に伴い、現行のつみたてNISAと同様、定期的に利用者の住所等を確認し、制度の適正な運用を担保。

- (※2)利用者それぞれの非課税保有限度額については、金融機関から既存の認定クラウドを活用して提出された情報を国税庁において管理。

- (※3)金融機関による「成長投資枠」を使った回転売買への勧誘行為に対し、金融庁が監督指針を改正し、法令に基づき監督及びモニタリングを実施。

〇被相続人の居住用不動産(空き家)を譲渡した場合の3千万円控除の見直し・延長

(令和6年1月1日以後の譲渡から適用)

- 1.令和9年12月31日まで延長されました。

- 2.譲渡する年の翌年の2月15日までに買主が家屋を除却又は耐震工事を行った場合もこの特例制度の適用を可能とします。

- 3.特例対象となる不動産を取得した相続人数をごとに下記の通り特例控除額がかわります。

・2人以下の場合 1人当たり3千万円

・3人以上の場合 1人当たり2千万円

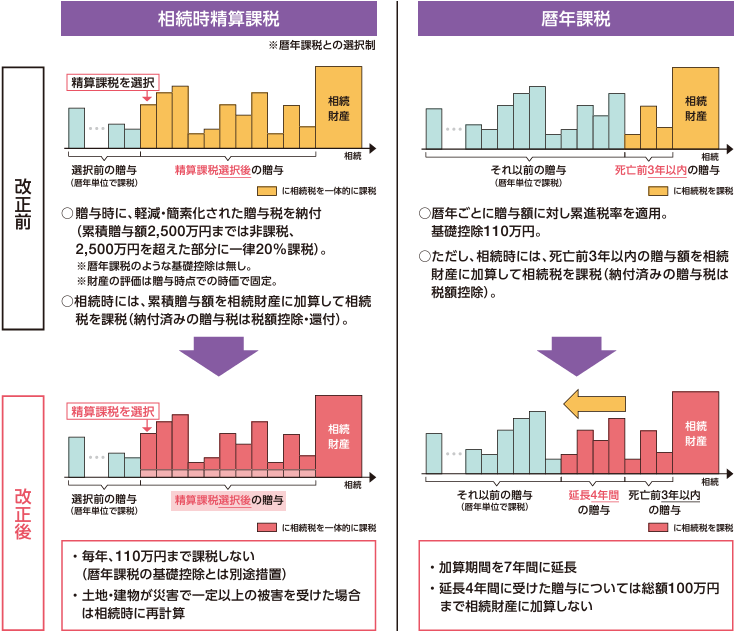

贈与税・相続税関係

贈与税課税には、暦年課税と相続時精算課税の2つがあります。令和5年税制改正では、この課税制度について注目すべき改正が行われました。この改正により贈与に適用する課税方法によって従来以上に大きな差異が生ずる可能性があります。これから贈与をする際には、相続税の計算にも絡みますので専門家からアドバイスを受けた方がよいでしょう。

〇相続開始前に贈与があった場合の相続税の課税価格への加算対象期間等の見直し

(令和6年1月1日以後の贈与分から適用)

- 1.相続税の課税価格への加算対象期間の延長

相続又は遺贈により財産を取得した者が当該相続に係る被相続人から贈与により財産を取得したことがある場合に、当該被相続人の相続税の課税価格に加算される生前贈与の加算対象期間が相続開始前7年以内(改正前:3年以内)に延長されました。 - 2.加算される財産の価額の見直し

上記1.により延長された相続開始前3年超7年以内に被相続人から贈与により取得した財産の価額については、総額100万円までは相続税の課税価格に加算されないこととされました。

〇相続時精算課税制度の見直し

(令和6年1月1日以後の贈与分から適用)

- 1.相続時精算課税に係る贈与税の基礎控除の創設

相続時精算課税に係る贈与税について、基礎控除が設けられることとされました。 - 2.相続税の課税価格に加算される相続時精算課税適用財産の価額の改正

贈与時に上記1.の相続時精算課税に係る贈与税の基礎控除により控除された額については、特定贈与者の死亡時に特定贈与者の相続税の課税価格に加算されないこととされました。 - 3.「相続時精算課税選択届出書」の提出方法の見直し

相続時精算課税の適用を受けようとする者が特定贈与者から贈与を受けた財産の価額が上記1.の相続時精算課税に係る贈与税の基礎控除以下である場合には、「相続時精算課税選択届出書」のみを提出することができることとされました

<贈与税と相続税の関係>

- ・教育資金の一括贈与に係る贈与税の非課税措置について、節税的な利用につながらないよう所要の見直しを行った上で、適用期限を3年延長します。

- ・結婚・子育て資金の一括贈与に係る贈与税の非課税措置について、節税的な利用につながらないよう所要の見直しを行った上で、適用期限を2年延長します。

〇直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税の改正

(令和5年4月1日以後の贈与分から適用)

- 1.適用期限が令和8年3月31日まで3年延長されました。

- 2.信託等があった日から教育資金管理契約の終了の日までの間に贈与者が死亡した場合において、受贈者が23歳未満である場合等に該当し、かつ、贈与者に係る相続税の課税価格の合計額が5億円を超えるときは、その死亡の日における管理残額を相続又は遺贈により取得したものとみなして、贈与者の死亡に係る相続税の課税対象とされます。

- 3.受贈者が30歳に達した等によって教育資金管理契約が終了した場合における贈与税の課税に当たっては、一般税率が適用されます。

- 4.本特例の適用対象となる教育資金の支払先である学校等の範囲に、都道府県知事等から国家戦略特別区域内に所在する場合の外国の保育士資格を有する者の人員配置基準等の一定の基準を満たす旨の証明書の交付を受けた認可外保育施設が加えられました。